相続時精算課税制度とは?手続きや条件を解説

今回は数ある相続と税金に関する制度の中でも「相続時精算課税制度」を取り上げて解説していきます。

相続時精算課税制度は、生前贈与を促進させるためにつくられた制度であり、この制度利用すると相続税対策ができることは有名です。

まずはこの制度の全体像を理解した上で、個々の注意点を覚えていきましょう。

目次

相続時精算課税制度とは?

Ⅰ 相続時精算課税制度の概要

「相続時精算課税制度」は、ごくごく簡単に説明すると、原則として60歳以上の両親もしくは祖父母から、18歳以上の子供もしくは孫に対して、生前贈与をするにあたって利用することができる贈与税の制度で、累計2500万円までは贈与税が非課税になります。

この制度を利用すると、贈与を受けたときは2500万円までは特別控除額として贈与税がかかりません。

仮に贈与を受けた額が控除額を超えてしまった場合は、その超えた額をもとに贈与税が計算され、それに基づいて贈与税を納める必要があります。

その後、贈与者が亡くなって相続が開始されると、贈与を受けたお金や土地といった財産の額を、相続によって受け取った財産の額に加えて相続税を計算します。

その際に、すでに控除額の超過部分として納めた贈与税があれば、それは相続税の額から差し引かれる(控除される)ことになります。

従来の相続時精算課税制度は、このような控除額である2500万円というのは税金の支払が免除される額であるというわけではなく、税金の支払いを先延ばしにするだけではないかという指摘がありました。

しかし、2024年1月からは法律が変わり、特別控除額である2500万円とは別に年間110万円までの基礎控除が認められることになりました。この基礎控除は、年間110万円までの贈与であれば贈与税がかからず、贈与者が亡くなったときに相続税額に足す必要もありません。

Ⅱ 相続時精算課税制度を利用するための手続き

相続時精算課税制度を利用するためにはいくつかの手続が必要になります。順に見ていきましょう。

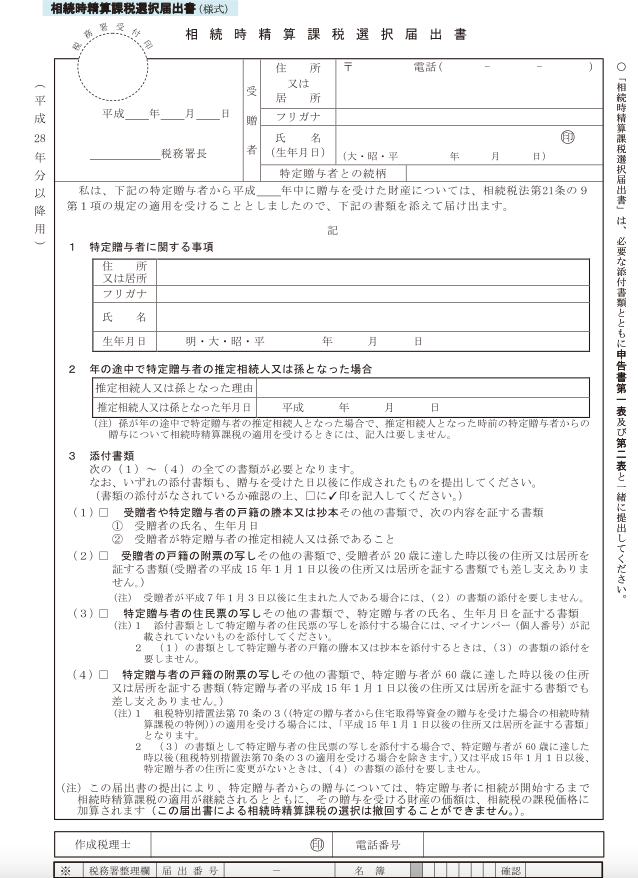

(1)届出

この制度を利用するためには、最初に贈与があった年の翌年の2月1日から3月15日までの間に贈与税の申告を行います。

その際に相続時精算課税選択届出書を添付して、税務署に提出します。

この届出書は、国税庁のホームページ

(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/zoyo/tebiki2016/pdf/27.pdf)からダウンロードすることができます。

また、相続時精算課税選択届出書の他に贈与税の申告書の第一表と第二表の両方を作成する必要があります。

この贈与税の申告書も国税庁のホームページ

(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/zoyo/yoshiki2023/01.htm)

からダウンロードすることができます。

(相続時精算課税選択届出書のイメージ)

(2)添付書類

相続時精算課税の届出書を出す際には、次の添付書類が必要になります。

① 特定贈与者(財産をあげる人)と受贈者(財産をもらう人)の関係がわかる戸籍謄本等

② 受贈者の戸籍の附票または住民票の写し

③ 特定贈与者の住民票の写し(氏名と生年月日が記載されているもの)

④ 特定贈与者の戸籍の附票の写し(贈与した年の1月1日に60歳になっている必要があります)

相続時精算課税制度を利用すると暦年課税に戻せないって本当?

相続時精算課税制度を利用すると暦年課税に戻せないということを聞いたことがある方もいると思います。そこでまずは、暦年課税が何かについて解説します。

Ⅰ 暦年課税とは

そもそも暦年課税では、1年間に受けた贈与の金額に対して税金がかかります。

1年間とは、毎年1月1日から12月31日までを指し、この間に贈与された財産が贈与税のかかる範囲になります。

暦年課税を利用するメリットとデメリットは次の通りです。

| メリット | デメリット |

|---|---|

| ・年間110万円の基礎控除が使える ・何度でも贈与できる | ・多額の贈与には向かない ・暦年課税を行う度に手続が必要 |

まずメリットとして、暦年課税では、1年間で贈与された金額の全体から基礎控除額である110万円を差し引いた残りに贈与税がかかります。

つまり、年間の贈与額が110万円以下であれば贈与税はかかりません。

また、基礎控除額である110万円は贈与を受けた1人に対する金額です。そのため、3人に財産を贈与する場合は、年間で330万円までが非課税となります。

さらに、暦年課税では、基礎控除額である110万円を適用できる回数に制限がないため、数年にわたって財産を非課税で贈与することができます。

次にデメリットとしては、多額の贈与には向かないという点があります。

暦年課税では、年間で贈与された財産の額が110万円を超えると贈与税がかかるため、一回の贈与額が多額であればあるほど、より多くの贈与税が課せられることになります。

また、数年間にわたって贈与を行おうとした場合、暦年課税ではその都度贈与契約書を作成しなければいけません。

Ⅱ 相続時精算課税制度を利用すると暦年課税に戻せない

一度、相続税精算課税制度を選択してしまうと贈与者の相続が開始されるまで継続して適用されるため、途中で暦年課税に戻すことはできないので注意が必要です。

2024年1月1日以降の贈与では、一でご説明したように、相続時精算課税制度を選択した場合でも1人あたり年間110万円の基礎控除が適用されます。

なお、この基礎控除額は、2500万円の特別控除額や暦年課税の基礎控除額とは別物として扱われます。

Ⅲ 相続時精算課税制度と暦年課税は併用できる場合がある!

相続時精算課税制度は、全ての贈与者に適用されるわけではないため、違う人から財産を贈与される場合であれば、相続時精算課税制度と暦年課税を併用することができます。

例えば、長男が父と祖父の両方から生前贈与を受けるような場合を考えてみます。長男が父からの財産の贈与で相続時精算課税制度を選択した場合、祖父から受け取る財産については暦年課税で贈与を行うことができます。

ここが変わる!新しい相続時精算課税制度と110万円の基礎控除額

それでは、2024年1月から適用される、新しい相続時精算課税制度について詳しく解説していきます。

Ⅰ 110万円の基礎控除

まず、相続時精算課税制度では、2024年1月から特別控除である2500万円とは別に、年間110万円までの基礎控除が認められることになりました。

この年間110万円以下の贈与が認められたことにより、年間110万円以下の贈与であれば贈与税がかかりません。また、この基礎控除は2500万円の特別控除には含まれません。

さらに、これまでの相続時精算課税制度では、すべての贈与財産を相続財産に合算して相続税を計算する必要がありました。しかし、今回の法律の改正によって年間110万円までの贈与財産は、相続財産に加える必要がなくなりました。

これらに加え、これまでは少額の贈与であっても、相続時清算課税制度を利用する場合は申告が必要でしたが、今回の改正で年間110万円以下の贈与については贈与税の申告をする必要がなくなり、より簡単に手続を行うことができるようになりました。

【新しい相続時清算課税制度のまとめ】

① 2500万円の特別控除とは別に、年間110万円の基礎控除が認められた

② 年間110万円以下の贈与であれば贈与税が不要になった

③ 年間110万円以下の贈与であれば贈与税の申告が不要になった

Ⅱ 法律の変わる前と変わった後の比較

次に、法律が変わる前と変わった後の制度の比較をしてみましょう。

(1)旧制度

① 相続時精算課税の特別控除額(非課税枠)は2500万円

② 2500万円超過部分に対して、一律で20%の贈与税がかかる

③ 贈与をした場合は必ず毎回の申告が必要(金額の大小に関わらない)

④ 相続時精算課税制度を選択した年以降の贈与財産は全て相続税が課税される

(2)新制度

① 相続時精算課税の特別控除額2500万円に加えて非課税枠として年間110万円の基礎控除が認められる

② 2500万円超過部分に加えて、110万円に贈与をした年数を掛けた金額を超過した部分に対して、一律で20%の贈与税がかかる

③ 年間の贈与金額が基礎控除額の110万円以下の場合は、贈与税の申告が不要

④ 相続時精算課税制度を選択した年以降の贈与財産は、全体から基礎控除額を除いた金額に相続税が課せられる

(3)金額の具体例

1. 旧制度

例えば、3500万円を贈与する場合の贈与税を上記①〜④にあてはめて考えてみましょう。

2. 新制度

次に、新制度で3500万円を贈与する場合の贈与税を2つのパターンに分けて考えてみます。

(3500万円―110万円×1年)―2500万円×20%=178万円

【パターン2:3年で贈与する場合】

(3500万円―110万円×3年)―2500万円×20%=134万円

このように、旧制度と新制度を比較すると、相続時精算課税制度を利用するメリットが大きくなったことが分かりますね。

新しい相続時精算課税制度を利用する他のメリット

新しい相続時精算課税制度を利用するメリットは、ここまで解説してきた110万円の基礎控除や申告が不要ということ以外にもいくつかあります。

年間110万円までは生前贈与加算がない

まず、二で解説した暦年課税では、相続が始まる前の7年以内の贈与は無かったことにされ、相続財産に加算します。これを生前贈与加算といいます。

これに対して、新しい相続時精算課税制度の基礎控除額である110万円は、年間110万円以下の贈与であれば生前贈与加算の対象とはなりません。ここでは暦年課税とは異なり期間は関係ありません。

相続税に影響を与えないで贈与のみで完結するところはメリットの1つですね。

賃貸不動産と節税効果

マンション等を持っていて、それを有償で他人に貸している大家さんを想像してくだい。大家さんのように、収益性がある財産を持っていてそれを贈与しようと考えている場合を具体例として考えてみましょう。

この場合、相続時精算課税制度の2500万円の特別控除を利用して早期にマンション等を贈与することによって、その賃料は財産をもらった人(受贈者)が受け取ることになります。

贈与した人は家賃収入を手にいれることができなくなりますが、それによって現金などの増加を抑えることができます。現金や預金も相続財産になるため、家賃収入の分だけ相続税を節税する効果があります。

値上がりが予想される財産を贈与すると節税効果がある?

相続時精算課税制度で財産を贈与した場合、相続が発生したときに相続財産として相続税で再計算がされ、すでに支払った贈与税がある場合は相続税から差し引かれます。

相続財産として再計算するときは、贈与したときの値段(時価)で財産を評価します。例えば不動産を時価が1000万円のときに贈与した場合、相続が発生したときにその不動産が2000万円になっていたとしても、贈与時の1000万円で評価されます。

このように、値上がりが予想される財産を贈与することによって、時価の差を利用して実質的に相続税を抑えることができます。

相続時精算課税制度を利用するときの注意点

メリットしかないように見える新しい相続時精算課税制度ですが、いくつか注意点があります。

Ⅰ 小規模宅地等の特例が使えなくなる?

(1)小規模宅地の特例とは

小規模宅地の特例とは、ある一定の要件を満たした状況で住宅といった宅地等を相続した際に、その宅地等の相続税評価額が80%減額される制度です。

(2)相続時精算課税制度と小規模宅地の特例の関係性

住宅といった宅地等を相続時精算課税制度を利用して贈与した場合、住宅等をあげた人(贈与者)が亡くなって相続が発生したときに、小規模宅地の特例を利用することができなくなるため注意が必要です。

Ⅱ 判断と計算が複雑

新しい相続税精算課税制度は、利用者にとって便利になりましたが、基礎控除の範囲や自分の財産のうち、どこからが相続税の対象になるのか把握していないと間違った申告をしてしまうことになりかねません。

自分でこれらのことを全て行おうとすると、かえって手間が増えてしまうこともあるので、専門家に相談することをおすすめします。

おわりに

今回のコラムでは新しくなった相続時精算課税制度について解説してきました。

これまではあまりメリットがないと言われていたこの制度ですが、年間110万円の基礎控除や一定の場合に申告が不要になったことから、従来より便利な制度になりました。

しかし、相続時精算課税制度を利用する際は、基礎控除の範囲や相続税の対象となる財産をしっかりと把握しておくことが大切です。

このコラムをきっかけとして、一度ご自身の状況を調べてみてはいかがでしょうか。