会社からお金がもらえる?死亡退職金の受取方法や税金について解説

「死亡退職金」という言葉を聞いたことはあるけど、どんな制度かわからない。どういった時に貰える?受け取る方法は?条件はある?

このような疑問をお持ちの方は多いのではないでしょうか。

死亡退職金はその名の通り、働いていた人の死を原因とする退職金であるため、本来であれば、この退職金に縁がないのが一番です。

しかし、人生では何が起こるか分かりません。制度を知っているか知らないかでは大きな違いがでてきます。常に最悪のケースを想定して準備をしておくことが大事です。

そこで今回のコラムでは、死亡退職金の受取方法や税金について解説していきます。

目次

死亡退職金とは?

I 死亡退職金とは?

「死亡退職金」とは、働いていた人が亡くなったことによりその人が働いていた会社 から受け取ることができる退職金のことです。

働いていた人は既に亡くなっているため、本人ではなく相続人である遺族に対して退職金を支払うことに特徴があります。

a死亡退職金は、遺族の生活保障などを目的としており、亡くなった人が働いていた会社に死亡退職金制度が導入されている場合であれば必ず貰うことができます。

Ⅱ 死亡退職金は誰が受け取る?

死亡退職金を受け取ることができる人は会社の規定によって様々ですが、基本的には妻や夫といった配偶者や、その子供といった相続人です。

配偶者や子供がいない場合は、会社の就業規則にしたがって、受取人が決まります。

死亡退職金制度を導入している会社であれば、死亡退職金の受取人についての就業規則があるケースがほとんどですが、中にはそのような就業規則がない会社もあります。

就業規則がない会社の場合は、相続人の間で遺産分割協議を行う必要があります。

なお、会社の退職給与規定などで、死亡退職金が具体的に指定されている場合は、そちらが優先され、指定された人が死亡退職金を受け取ることになります。

死亡退職金の受取方法は?必要書類はある?

I 死亡退職金はどのようにして受け取る?

死亡退職金を受け取るためには、亡くなった方が勤務していた会社から死亡退職届をもらい、必要事項を記入して会社に提出します。

なお、それ以外の必要な手続は死亡退職金を支給する会社が代わりに行ってくれます。

死亡退職金について規定を置いている会社は、遺族などから死亡退職金の支払を請求された日から7日以内に死亡退職金の支払いを行います。

Ⅱ 死亡退職金の受け取りに必要な書類はある?

死亡退職金を受け取るために必要になる主な書類は次の3種類です。

①退職金請求書・死亡退職届

②亡くなった従業員が死亡した事実がわかる書類(死亡診断書や除籍謄本等)

③死亡退職金の受取人と亡くなった従業員の関係性がわかる書類(戸籍謄本等)

なお、会社によってはこれ以外の書類が必要になる場合もあるため、死亡退職金の請求を行う際は必ず亡くなった方の勤めていた会社に確認するようにしましょう。

死亡退職金に税金はかかる?

死亡退職金の相場は1000万円~2000万円と言われています。 このコラムの読者が一番気になるのは、死亡退職金に税金がかかるのかどうかではないでしょうか。 ここからは死亡退職金と税金について解説していきます。

I 死亡退職金と相続税

結論から先にお伝えすると、死亡退職金には基本的には相続税がかかります。

これは、死亡退職金が亡くなった方の死をきっかけとして受け取る財産であり、「みなし相続財産」に該当するためです。

そもそも相続財産は、亡くなった方(被相続人)が亡くなった時に持っている土地などの「相続財産」と、相続税を計算するうえで相続財産として扱う「みなし相続財産」に分けることができます。

みなし相続財産は相続財産と異なり、基本的には遺産分割の対象とはならない受取人固有の財産ですが、税法では相続財産に含まれるため相続税が課せられます。

なお、相続税の対象となるのは、会社に勤めていた人が亡くなってから3年以内に支給が決まった死亡退職金です。

※亡くなってから3年以降に支給が決まった、あるいは支給された場合は相続税ではなく所得税がかかるため注意が必要です。

Ⅱ 死亡退職金には非課税枠があるって本当?

死亡退職金には基本的には相続税がかかります。しかし、稼ぎ頭だった方が亡くなったような場合、死亡退職金の全額に相続税が課せられると残された遺族が生活できなくなってしまう場合もあります。

そこで、死亡退職金には一定の範囲で相続税がかからない「非課税枠」というものがあります。

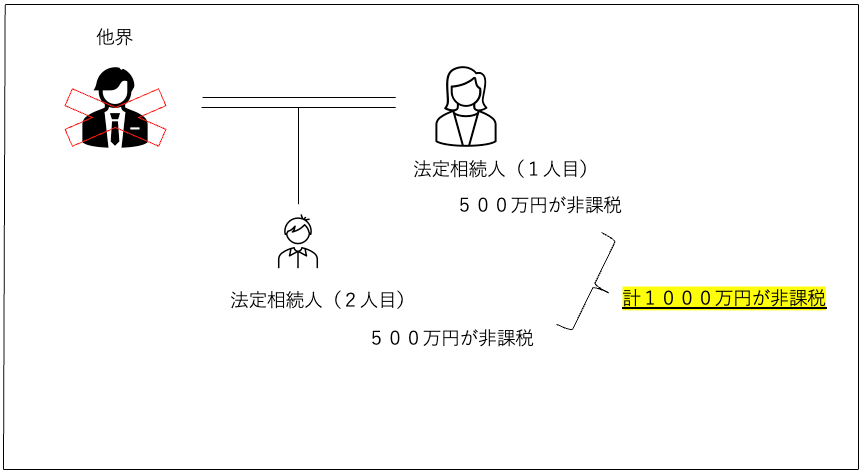

非課税となる額の上限は法定相続人の数で変わりますが、以下の簡単な計算式で求めることができます。

例えば、法定相続人が配偶者(妻)と子供(長男)の2人である場合を考えてみましょう。

上記の計算式にあてはめると、このケースでは、非課税になる上限額=2×500で1000万円となります。仮に死亡退職金が1000万円支払われたとすると、このケースでは全額が非課税となります。

また、死亡退職金が1000万円を超えた場合は、超えた部分について相続税がかかります。非課税枠を超えた部分は他の相続財産と合わせて計算することになります。

Ⅲ 相続放棄をした場合には非課税枠は使えない?

そもそも、相続放棄をした人は死亡退職金を受け取ることができるのでしょうか。

相続放棄をした場合は、退職金規定の内容によって、死亡退職金を受け取れる場合と受け取ることができない場合に分かれます。

(1)死亡退職金を受け取ることができる場合

まず、死亡退職金を受け取ることができる場合をみていきます。

死亡退職金の受取人が法律や亡くなった人が勤めていた会社の退職金規定などで定められている場合は相続財産に含まれないため、相続放棄をしても死亡退職金を受け取ることができます。

(2)死亡退職金を受け取ることができない場合

これに対して、相続放棄をしてしまうと死亡退職金が受け取れなくなってしまうのはどういう場合でしょうか。

例えば、退職金規定に死亡退職金の受取人について何も定められていないような場合は、死亡退職金が相続財産に含まれることがあります。

仮に死亡退職金が相続財産に含まれると判断された場合に死亡退職金を受け取ってしまうと相続放棄をすることができなくなってしまいます。

その人の個々の状況によって変わってくるため、不安な場合は司法書士や弁護士といった専門家に相談しましょう。

おわりに

今回のコラムでは、死亡退職金の受け取り方法や税金について解説しました。

冒頭でもご説明しましたが、本来であれば死亡退職金に縁がないのが1番です。

しかし、人生は何があるか分かりません。万が一に備えて知識を持っているのとそうでないのでは雲泥の差があります。

一度、ご家族がお勤めの会社に死亡退職金に関する規定があるか調べてみてはいかがでしょうか。