へそくりは相続財産になるの?

専業主婦がこっそりとコツコツお金を貯める。このような光景はドラマや漫画でもよく目にしますね。

しかし、本来そのお金は、配偶者が会社などから支払われた給与の一部のはずです。

それでは、そのようなこっそり貯めたお金である「へそくり」は、法的には誰のものでしょうか?配偶者のものだとすると、その配偶者が他界した場合にへそくりは相続財産となり、相続税がかかります。

今回のコラムでは、知っているようで知らないへそくりと相続について解説していきます。

目次

へそくりってなに?

そもそも「へそくり」とは何でしょうか。

(へそくりのイメージ)

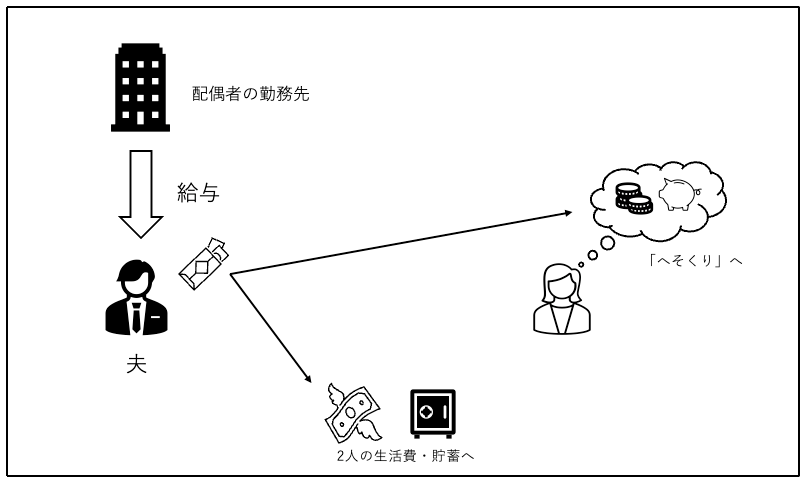

イメージ図からも分かるように、へそくりは本来であれば夫が会社から得た給与の一部です。

一見すると、妻が貯めたへそくりは夫のもののように見えますよね

しかし、『あれ?結婚後に稼いだお金は夫婦共有のものじゃないの?』という疑問が浮かぶ方も多いのではないでしょうか。

以下ではこのような疑問についてお答えします。

へそくりは誰の財産?へそくりにかかる相続税とは

Ⅰ へそくりは誰の財産?

日本の法律では、①結婚前の財産は妻と夫それぞれのものであり、②結婚後は、夫婦どちらが持っているか分からない財産は一旦夫婦共有のものと考える、と定められています。

この②のイメージが一人歩きして、結婚後の収入は夫婦共有の財産であると勘違いしている方が多くいます。

『じゃあ、離婚の裁判とかで専業主婦の妻に財産分与が認められるのはなんで?』

次に思い浮かぶのはこのような疑問ではないでしょうか。

確かに離婚の裁判では、専業主婦の妻に対して財産分与が認められるケースがよくあります。

これは大雑把に説明すると、夫が会社に行っている間に家事や育児を家庭のために行なっていた妻に、対価として財産を与えようという考えからくるものです。

これに対して、税務署は次のように考えます。

『妻は専業主婦なのに何で口座にこんなお金が入っているんですか?これは旦那さんが稼いだものですよね?そうであるならこれは旦那さんのものです。』

つまり、税務署は専業主婦(夫)が配偶者の稼ぎからこっそり貯めていたお金は配偶者のものと考えているため、配偶者が亡くなった場合は相続税の課税対象となります。

Ⅱ へそくりにかかる相続税

そもそも、相続税を計算する場合は、亡くなった人の相続財産の金額と範囲を決める必要があります。相続財産は主に次のような種類があります。

| プラスの財産 | マイナスの財産 |

| ・現金や預貯金(お金) ・株式や債権 ・土地や家屋といった不動産 ・借地権や抵当権 ・自動車や貴金属といった動産 ・故人が受取人の生命保険金 | ・借入金やローン、買掛金といった借金 ・滞納している税金や未払いの固定資産税 ・未払いの医療費 ・未払いのクレジットカード料金 ・損害賠償債務 |

相続財産のうち、預貯金であれば金額は一目瞭然です。

預貯金で問題となるのが、そのお金は誰のものか?という点です。特に専業主婦(夫)であるはずの人の銀行口座の残高(名義預金)が非常に多い場合はその「出所」が問題になります。

専業主婦(夫)の口座に多額の預金がある場合、いくつかのケースが考えられます。

例えば、①自分がパートで稼いだお金を元に株式投資等を行ったら成功して大金が手に入った場合や、②両親から多額の贈与を受けた場合、さらには③配偶者の給与から少しずつこっそりとお金を抜いて貯めた場合です。

①と②のケースは全くない訳ではありませんがかなりレアケースで、実際に多いのは③の事例でしょう。

この③がいわゆる「へそくり」であり、お金の出所が配偶者であるため、相続の場合には夫の財産として申告する必要があります。

Ⅲ へそくりが相続税の対象になるか判断する際のポイント

ここまで解説してきたように、へそくりは基本的に相続財産の範囲に含まれ、相続税を払う必要があります。

しかし、生活費の範囲内である場合には、へそくりは相続財産に含まれない可能性があります。

例えば、日々の生活費を節約してコツコツとお金を貯め、夫婦で(国内)旅行に行こうとしていたような場合は、生活費の範囲内とみなされ、税金がかからない場合があります。

この場合、いくらまでなら大丈夫という明確な基準はありません。夫婦で旅行といっても、海外旅行のために100万円以上貯めているような場合は相続財産とみなされる可能性もあります。

自分のへそくりが生活費の範囲内かどうかは、税理士などに確認すると確実です。

Ⅳ 相続税が結果的にかからない場合

へそくりが最終的に相続財産とみなされた場合でも、遺産の総額が基礎控除の範囲内であれば相続税はかかりません。基礎控除額は次の式で求めることができます。

相続税は、本来であればプラスの相続財産とマイナスの相続財産を合わせた金額にかかります。

しかし、例えば相続人が1人の場合は、上記の式をもとに計算すると基礎控除額として3,600万円が控除されます。その結果として、へそくりを合わせた全体がこの金額より少なければ相続税はかかりません。

へそくりにかかる相続税を節税するには?

基本的に相続税がかかってしまうへそくりですが、制度を上手に活用することで節税することも可能です。ここでは最後に、へそくりにかかる相続税を減らす方法を考えてみましょう。

Ⅰ 贈与を活用する

他のコラムで解説した「贈与」を利用することで相続税を減らすことができる可能性があります。

贈与では、1年間にいくらの財産をあげたか?を基準に贈与税がかかります。

この時に、毎年110万円の基礎控除があるため、1年間で110万円までの贈与であれば贈与税がかかりません。

この制度を活用することで、へそくりの額が年間110万円以下であれば、例え配偶者が稼いだお金を自分の口座入れたとしても税金がかかりません。

しかし、贈与はあげる人ともらう人の合意がないと行うことができません。配偶者に黙ってこっそりとお金を貯めることはできないことに注意が必要です。

Ⅱ 配偶者控除を活用する

配偶者には、「配偶者控除」という特例が用意されています。

この配偶者控除は、配偶者が相続する場合、遺産の総額のうち1億6千万円または法定相続分のどちらか多い額までは税金がかからないという制度です。

この特例を利用することで、配偶者は上記金額の範囲内であれば相続税を納める必要がなくなります。

なお、仮にこの特例を利用して納める税金が0円になった場合でも、相続税の申告が必要であることに注意が必要です。

相続税の申告期限は相続が開始されてから10ヶ月以内であるため、その間に必ず申告するようにしましょう。

おわりに

今回のコラムでは、へそくりと相続について解説しました。

配偶者に黙ってこっそりと貯めたへそくりも、配偶者が亡くなった場合は相続財産の範囲内で、相続税がかかることになります。

配偶者控除の特例などを利用することで、結果的に相続税がかからない場合もありますが、相続税の申告は必ずする必要があります。このことは覚えておきたいですね。

贈与を利用することで年間110万円までは非課税とすることができますが、この場合は配偶者との合意が必要で、自分一人で勝手にすることはできません。

お金を節税しながら貯めたい場合は、配偶者としっかり相談することが大事です。

その際に分からないことがある場合は、身近な法律の専門家に相談しましょう。