遺贈と贈与の違いとは?税金(相続税・贈与税)についても解説。

遺言によって死後に自分の財産を特定の相手に譲ることを「遺贈」といいます。以前のコラムでも解説したように、「相続」では、妻・子・孫といった法律で定められた相続人である法定相続人のみが故人の財産を受け取ることができます。

それに対して、遺贈は相続とは異なり、自分の選んだ相手に財産を譲ることができます。 今回のコラムではこの遺贈について、一般的な贈与と比較しつつ解説していきます。

目次

遺贈を行うことができる人、財産を受け取ることができる人は?

一番初めに気になるのは、「誰が遺贈を行うことができるのか?誰が財産を受け取ることができるのか?」ということではないでしょうか。まずは遺贈に関係する当事者についてみていきましょう。

Ⅰ 遺贈を行うことができる人

遺贈は遺言によって財産を渡す相手を決めるため、遺言を書くことができない人は遺贈を行うことができません。 まず、日本の法律では、遺言を行うことができる人は15歳以上と決められているため、14歳以下の人は遺贈を行うことはできません。 また、認知症の人など法的に自分の意思表示をできない人についても遺言を行うことはできないと法律で決められているため、このような人たちも遺贈を行うことができないので注意が必要です。

Ⅱ 遺贈によって財産を受け取ることができる人

なお、財産を受け取る側の人にも一定の制限があります。

遺贈によって財産を受け取るためには、財産を受け取る時点で生きている必要があります。 つまり、故人などを遺贈の相手として選ぶことはできません。

また、遺言書を勝手に破棄したり、遺産目当てで殺人などを行った人(相続欠格者)に対しても遺贈を行うことは出来ません。

遺贈の種類

それでは、遺贈にはどのような種類があるのでしょうか?

遺贈には、主に「特定遺贈」と「包括遺贈」の2種類があります。それぞれについて具体例をふまえつつみていきましょう。

Ⅰ 特定遺贈

特定遺贈とは、財産を譲りたい相手に対して、どの財産を譲るか具体的に決めて遺贈する方法です。

例えば、「文京区の実家の土地、○○の株式50株を遺贈する」といった形で指定して遺贈します。

Ⅱ 包括遺贈

これに対して包括遺贈は、財産を個別には指定せず、遺産全体の割合を決めて遺贈する方法です。

例えば、遺産全体の9割を○○さんに遺贈する、遺産全体の1割を△△さんに遺贈するといった形で、割合だけを決めます。

なお、包括遺贈の場合には、お金といった資産だけでなく、借金といった負債も含まれるため注意が必要です。

遺贈と贈与は何が違う?

遺贈は遺言による贈与であるため、贈与の一種ですが、一般的な贈与とは違う点があります。それでは、遺贈と贈与の具体的な違いはどのようなものがあるのでしょうか。

Ⅰ 贈与と遺贈の内容の違い

まず、贈与には生前贈与と死因贈与があります。

生前贈与とは生きてるうちに財産を譲ることですが、遺言や契約書などは必要なく、口頭で決めても法律上は有効な贈与なります。

これに対して死因贈与は、財産を渡したい人が亡くなった場合に財産を譲り渡すことです。

遺贈と死因贈与は、一見すると似ています。しかし、死因贈与には遺言書がないため、財産を受け取る側が事前に合意しなければ行うことができません。

この合意は口頭でも大丈夫ですが、後々揉めないために書面で合意を行うことが一般的です。

贈与は遺贈とは異なり、お互いの合意が必要な「契約」であるため、基本的に一方的な破棄や撤回はできません。

では、遺贈の場合はどうでしょうか?遺贈は遺言を元にしているため、遺言の内容を書き換えることによって撤回や破棄をすることが可能です。

ここまで見てきた遺贈と贈与の違をまとめると、具体的には下記の図の通りです。

| 遺贈 | 贈与 | |

|---|---|---|

| お互いの合意 | 不要 | 必要(お互いの合意によって成立) |

| 遺言書 | 必要 | 不要(口頭の語彙でも成立) |

| 相手 | 自由に選べる | 自由に選べる |

| 撤回や破棄 | 遺言書の内容を変えることで可能 | お互いの合意が必要なため、一方的な撤回や破棄は基本的にできない。 |

Ⅱ 贈与と遺贈で税金は変わる?

贈与と遺贈で支払う税金も変わってきます。まずは贈与から確認していきましょう。

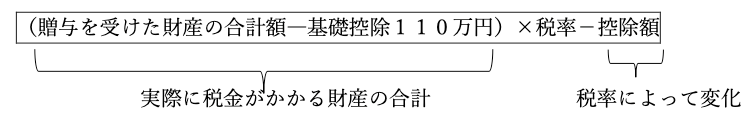

贈与によって無償で財産を手に入れた場合には、「贈与税」がかかります。 この贈与税は、基本的には、下記の計算式で求めることができます。

なお、贈与税を受けた財産の合計額は、1月1日から12月31日までの1年間で計算し、税率や控除額は、実際に税金がかかる財産の合計によって変わってきます。

次に遺贈についてみていきます。

普通の贈与とは異なり、遺贈では人の死亡を原因として財産の持ち主が変わります。この点は相続と同じですね。

このように相続と遺贈は似ているため、遺贈によって故人から財産を受け取った場合は、贈与税ではなく「相続税」がかかるという特徴があります。

相続税では、無償で受けとった財産が、基礎控除額(3000万円+法定相続人の数×600万円)の範囲内であれば税金がかかりません。

相続税はこの基礎控除額を超えた範囲で税金がかかりますが、贈与税とは異なり、相続税は計算が複雑です。遺贈を利用する際には税理士といった税の専門家に相談することをおすすめします。

一般的には相続税と贈与税を比較すると、贈与税の税額が大きくなることが多いです。しかし、遺贈によって不動産を受け取った場合には、相続税に加えて不動産取得税や登録免許税といった別の税金がかかる可能性があることに注意する必要があります。

おわりに

今回のコラムでは、遺贈について、贈与と比較しつつ解説してきました。自分の財産を次の世代に残す方法はいくつかありますが、自分に合った方法を選びましょう。

特に、遺贈と贈与ではかかる税金や計算方法が異なります。自分が受け取る財産の内容や状況に応じて、どちらの方法を選択するか決めることも大切です。

また、遺贈には遺言が必要になります。遺言には自筆証書遺言と公正証書遺言があることを以前のコラムで解説しましたが、改ざんや紛失といったリスクを避けるために公正証書遺言を利用するケースが多々あります。

法律上で有効な遺言を確実に作成するために、まずは司法書士や弁護士といった専門家に相談してみると良いかもしれません。