小規模宅地の特例とは?マンション・戸建の相続の必要書類や条件を解説!

亡くなった人の土地を相続した場合に、「80%」も節税できる可能性があることをご存知ですか?

今回のコラムでは、上手に活用することができれば相続税を数百万円近く節税することも可能な「小規模宅地等の特例」について解説していきます。

ご家族に土地を遺したい方、相続によって土地を取得した方は必見です。

目次

そもそも土地にかかる相続税とは?どうやって計算する?

I 相続税がかかる範囲とは?

亡くなった方が遺した遺産の時価にかかる税金が相続税です。

相続税は、無償で受けとったお金や不動産といった財産が、基礎控除額(3000万円+法定相続人の数×600万円)</span >の範囲内であれば税金がかかりません。つまり、受け取った財産の価値を評価して、この基礎控除額を超えた範囲で税金がかかります。

亡くなった方の財産のうち、預金などはその価値を計算することが簡単です。

しかし、土地は売ってみないと実際の価値がわからないため、その土地にいくらの価値があるか?(土地の評価額)を計算する必要があります。

Ⅱ 土地の評価はどのようにして行う?

土地の評価方法は主に2つあります。

まずは「路線価方式」です。路線価方式とは、道路ごとに決められた「相続税路線価」という数字に、土地の面積を掛けて土地の評価を行う方法です。

なお、相続税路線価は国税庁のホームページ(https://www.rosenka.nta.go.jp)から調べることができます。

(相続税路線価のイメージ)

次に、「倍率方式」による評価方法があります。この方法は、国税庁が上記のホームページで公表している「評価倍率表」の数字に、固定資産税納税通知表に書かれている固定資産税評価額を掛ける方法です。

このような方法によって、相続した土地を比較的簡単に評価をすることができます。

相続した土地の税金が安くなる?小規模宅地の特例とは?

Ⅰ 小規模宅地の特例制度とは

それでは、今回のコラムの本題である「小規模宅地の特例」について解説していきます。

小規模宅地の特例とは、ある条件を満たした土地を相続した場合に、相続税の計算に必要な土地の評価額を50%または80%減額することがでる制度です。

Ⅱ 特例制度を使うための条件はある?

小規模宅地の特例制度を使うためには、いくつか条件があります。順番にみていきましょう。

まず、小規模宅地等の特例を利用することができる宅地等の種類は、次の4つです。

| 特定居住用宅地等 | 故人の住んでいた家として使っていた宅地など |

|---|---|

| 特定事業用宅地等 | 故人が営んでいた個人事業のために使っていた宅地など |

| 特定同族会社事業用宅地等 | 故人が営んでいた同族会社のために使っていた宅地など |

| 貸付事業用宅地等 | 故人が貸地、貸家などのために利用していた宅地など |

次に、「小規模」にあてはまるかどうか?の条件があり、宅地等の種類によって減額割合が変わってきます。具体的には次の通りです。

| 宅地等の種類 | 面積の条件(上限面積) | 減額割合 |

|---|---|---|

| 特定居住用宅地等 | 330㎡ | 80% |

| 特定事業用宅地等 | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

さらに、特例を受けることができる人にも条件があります。

| 妻・夫 | 無条件で特例を受けることができます。 |

|---|---|

| 一緒に暮らす親族 | 相続が発生したときに、故人と同居していなければいけません。これは、住民票が一緒という意味ではなく、実際に故人と生活を共にしていなければいけません。また、相続開始後10ヶ月まで引き続き、特例を申請した宅地等を所有し、住み続ける必要があります。 |

| 別居している親族 | 別居している場合は、①故人に妻や夫、同居している相続人がいないこと、②宅地等を相続した親族が、相続が始まる3年以内に、その親族・親族の配偶者、3親等以内の親族、同族会社などが持っている家屋に住んだことがないこと、③その親族が住んでいる家屋を、相続時までの間に所有した経験がないこと、④相続開始後10ヶ月まで、その宅地等を持ち続けていることが条件になります。 |

それでは、具体的なCaseをもとに考えてみましょう。

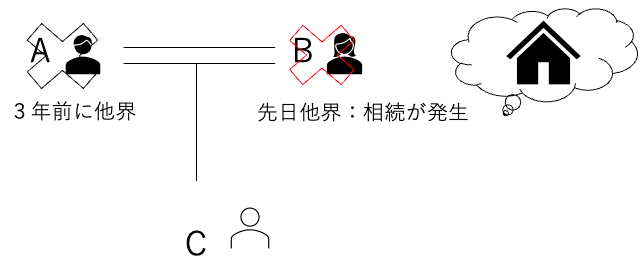

夫Aと妻Bの間には、Cという子供がいました。Aは3年前に他界しており、BとCは練馬区の実家に同居しています。先日、Bも他界し、B名義の不動産(土地の評価額5000万円、面積330㎡)に相続が発生しました。Bの相続人は一人息子であるCだけです。

このCaseのような場合を念頭に、上記の特例制度を使うための条件にあてはめて考えてみます。

まず、Bの相続人は実子のCのみであり、Bとは同居していたため、特例制度を利用することができます。次に、相続した小規模宅地等は「特定居住用宅地等」であり、面積は330㎡であるため、減額割合は80%が適用されることになります。

5000万円の80%が減額されるため、相続税の評価額は1000万円まで減ることになります。

実際に数字でみると、この特例制度のすごさが分かるのではないでしょうか。

特例を受けるために必要な書類

小規模宅地等の特例を利用する時に必要な書類と注意点についてみていきましょう。

必要書類はいくつかのパターンに場合分けすることができます。まず、共通書類は次の通りです。

【共通書類】

①遺産分割協議書または遺言書の写し

②相続人全員の印鑑証明書

③故人の相続人全員が判明する戸籍の謄本

④本人確認書類

次に、故人と同居していない親族の場合は、上記の書類に加えて以下の書類が必要です。

①相続開始前3年以内における住所等を明らかにする書類(特例を受ける人がマイナンバーカードを持っている場合を除く)

②相続開始前3年以内に居住していた家屋が、自分、自分の配偶者、三親等内の親族又は特別の関係がある一定の法人の所有する家屋以外の家屋であることを証明する書類 (賃貸借契約書やその居住用家屋の登記簿謄本など)

③相続開始の時において自分の居住している家屋を相続開始前のどの時点においても所有していたことがないことを証する書類(相続開始時に居住していた家屋の登記簿謄本)

マンションに小規模宅地等の特例は使える?

最後に、マンションに小規模宅地等の特例が使えるかについて解説します。 東京や大阪にお住まいの方はこちらのほうが興味があるのではないでしょうか。

結論としては、戸建て住宅だけでなく、マンションにもこの特例を利用することができます。

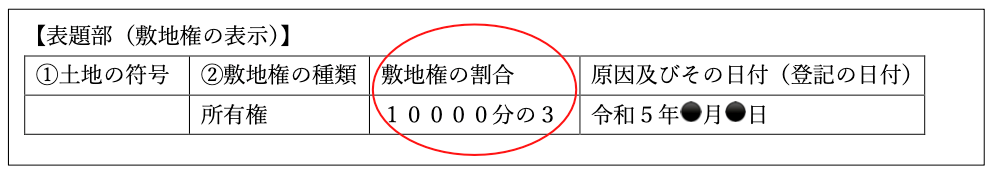

しかし、マンションの場合には、どこが制度の対象となる面積なのかが少し複雑です。

まずマンションを購入した場合、①建物の権利と②土地の権利を取得します。そのため、相続税を申告する場合は、この2つの権利の価値を評価する必要があります。

小規模宅地の特例を利用できるのは、この2つの権利のうち、土地の権利(敷地部分)に対してのみです。

そもそも、マンションの敷地の権利は、マンション全体としての権利です。

そこで、マンションの土地全体を上述した路線価方式、倍率方式で評価して、その後に個々の部屋に住んでいる人の持分割合を掛けて評価します。計算方法は以下の通りです。

なお、個々の持分割合は、建物登記簿の表題部で確認することができます。

(表題部のイメージ)

小規模宅地等の特例を使う場合の注意点

小規模宅地等の特例を使う場合は、注意点があります。

必ず覚えておきたいことは、生前贈与をした場合は、特例を利用できないということです。

具体的には、①相続時精算課税制度を適用した場合、②生前贈与から3年以内に贈与した人が亡くなった場合には、特例の適用はなく、結果的に損をしてしまう可能性があります。

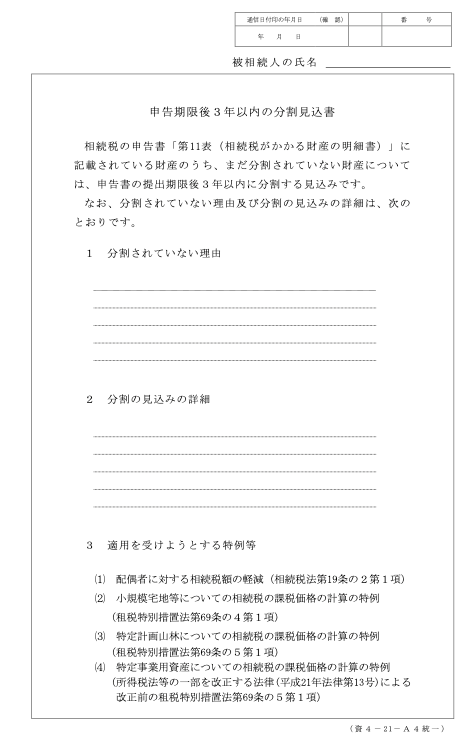

これに加えて、申告をしなければいけない期限までに遺産分割が

終わらないと、特例の適用を受けることができないことにも注意しなければいけません。 しかし、相続税の申告書に、「申告期限後3年以内の分割見込書」を添付して提出し、実際に相続税の申告期限から3年以内に遺産分割された場合は、特例の適用を受けることができます。

(申告期限後3年以内の分割見込書:

国税庁ホームページ(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/pdf/2327.pdf)から抜粋)

おわりに

今回のコラムでは、小規模宅地等の特例について解説しました。

Caseでみたように、特例を活用すると、相続税の評価額を最大で80%も減らすことが可能です。

実家の土地を相続する方は多いと思いますが、この特例措置の申請を検討してはいかがでしょうか。

申請する際の注意点は、①必要書類の相違や、②生前贈与をした際にはこの特例が使えないこと、③遺産分割を一定期間内に終えなければいけないことです。

特に、遺産分割は揉めるケースが多いため、相続人だけでなく司法書士、弁護士といった専門家を交えて議論を進めることをおすすめします。