「生前贈与」贈与契約書の書き方やポイントを解説

生前贈与をする際に作成することの多い「贈与契約書」ですが、これは必ず作らなければいけないものでしょうか?

結論から申し上げますと、贈与契約書の作成は必ずしなければいけないものではありません。

しかし、贈与契約書を作成することが面倒だからといった理由でこの契約書を作らずに生前贈与を進めてしまうと、実際に相続をする時にトラブルが発生する危険性があります。

今回のコラムでは、このような贈与契約書の書き方やポイント、注意点などについて解説していきます。

生前贈与は口頭でもできる?贈与契約書は不要?

贈与とは、自分の持っているお金や不動産などの財産を無償で他人に贈る行為です。

冒頭でも説明したとおり、贈与をする際には、必ずしも契約書を作成する必要はありません。

法律では、贈与する場合は、自分の財産を無償であげることを他人(財産をもらう人)に伝え、財産をもらう人がそれを了承すれば成立すると定められています。

つまり、口頭(口約束)で生前贈与を行うことも可能です。

しかし、法的には口約束でも問題がない生前贈与ですが、実際に口約束で済ませようとすると「言った言わない」の水掛け論などのトラブルになることがあります。

また、口約束では詳しい贈与の内容が伝わらず、自分の意図と相手の理解にズレが生じることもあります。

例えば、いつ贈与するのか?いくら何をどのように贈与するのか?といった細かなことを伝えるには、口頭では限界があります。

トラブルを避けるためにも贈与契約書は必ず作成しましょう。

贈与契約書とは?どんなメリットがある?

そもそも贈与契約書とは何を約束する契約書なのでしょうか。

贈与契約書は、何を誰にあげるのか?を約束し、その贈与が実際に行われたことを証明するためのものです。

贈与契約書を作成するメリットはいくつかありますが、主なものは次の4つです。

② 贈与を確実に実施する

③ 贈与があったことを証明できる

④ 税務署の調査で贈与があったことを主張しやすい

メリットその1:贈与のトラブルを防止する

上述したように、贈与契約を口頭でした場合には、トラブルがつきものです。

贈与契約書を作成しておくことで、いつ、何を贈与されたかといった具体的な内容を証明できます。

また、仮に相続が発生した場合でも、贈与契約書を作成しておくことで、スムーズに遺産分割をすることができます。

贈与契約書がない場合に、遺産分割協議で揉めるというのが、生じるよくあるトラブルとして挙げられます。

例えば、遺産分割協議では、相続人全員で、故人の財産を誰が何をどの程度受け取るのか決める必要がありますが、口頭で生前贈与をしてしまうと遺産分割の際に生前贈与の内容を証明することができず、他の相続人からいわれのない言いがかりをつけられる可能性があります。

メリットその2:贈与を確実に実施する

贈与契約書は一種の「証拠」になります。どういうことかというと、口頭で生前贈与をするデメリットでもお伝えしましたが、口約束として贈与契約をすると、後から「言った言わない」の争いが発生して贈与をしてもらえない場合もあります。

契約書を証拠として紙で残しておくことで、このようなトラブルを避け、贈与を確実に実施できる可能性を高めることができます。

メリットその3:贈与があったことを証明できる。

贈与契約書は、契約の当事者同士の証拠となるだけでなく、第三者に対しても、効力を発揮します。

メリットその4:税務署の調査で贈与があったことを主張しやすい

税務署が相続税の税務調査をする際に、口頭で生前贈与の内容を伝えても納得してもらえない可能性があります。

贈与を行う際には贈与税がかかります。しかし、原則的には1年間で110万円までの贈与は非課税です。

この制度を利用して親が子供に生前贈与をした場合、税務署がこの行為を贈与と認めてくれない場合があります。

一番典型的な例は、生前贈与のために作った子供名義の預金口座の通帳を親が管理しているような場合です。

贈与契約書を作成し、その内容を証明しておくことで、不当に税金をかけられるのを回避しやすくなると言われています。

贈与契約書はどのように作成する?手順は?

それでは、具体的にどうやって贈与契約書を作成するかについて解説していきます。

まずは次の4つのステップがあることを頭の片隅に置いておきましょう。</span >

Step2 契約の内容やいつ贈与をするのかについて当事者同士で合意する

Step3 贈与契約書を作成する

Step4 贈与契約書をしっかりと保管する

それでは上から順番にステップをみていきましょう。

Step1:贈与についての契約の内容を当事者で相談する

まずは、財産をあげる人(贈与者)と財産をもらう人(受贈者)で、贈与契約に記載する内容を相談しましょう。

相談する主な内容としては、いつ贈与を行うのか?なに(預貯金といったお金か、不動産か株式な)を贈与するのか?いくら贈与するのか?といったことが挙げられます。

贈与する財産の内容などによって、どのような税金がかかり、特例などはあるのかといったことも確認する必要があります。

ここで一度、税理士や司法書士といった専門家に相談すると確実です。

Step2:契約の内容やいつ贈与をするのかについて当事者同士で合意する

次にするのは、相談して決めた契約内容の「合意」です。

これはStep1の延長線上で行うもので、契約の最終的な確認となります。

必ず、お互いが納得できる内容かどうか再度確認しましょう。

Step3:贈与契約書を作成する

ここまでのステップの内容をもとに、贈与契約書を作成します。

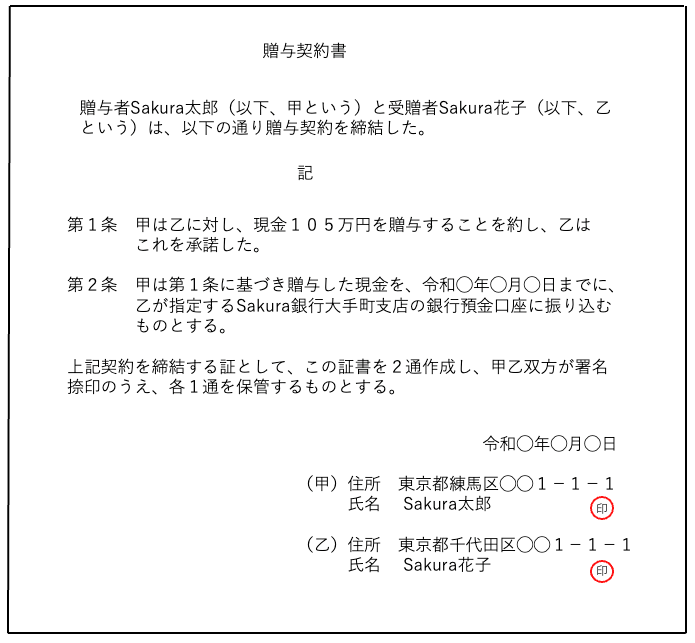

一般的な贈与契約書はA4サイズで作成します。詳細はこの後の四で解説しますが、贈与契約書の書き方は基本的に自由で、手書きでも問題ありません。

贈与契約書は契約当事者の2人が保管するため、2通必要です。手間を考えるとパソコンで作成して2通印刷した方が簡単です。

ここまで出来れば、作業はほぼ終了となります。

Step4:贈与契約書をしっかりと保管する

最後は贈与契約書の「保管」です。

せっかく作成した贈与契約書を紛失してしまうと元も子もありません。

無くさない場所にきちんと保管するようにしましょう。

紛失に備えて公正証書にしてしますという方法もあります。

贈与契約書の詳しい作成方法

贈与契約書を作成する時に注意すべき点などについて解説していきます。

Ⅰ 贈与契約書にはおおまかに何を書けばいい?

贈与契約書の形式は自由ですが、何を書かなければいけないかは大体決まっています。

必ず書く必要があるとされるのは次の5つです。

② 財産をもらうのは誰か(受贈者の名前と住所)

③ 何をあげるのか(譲り渡す財産の内容や金額、不動産の場合は所在や地積など)

④ いつあげるのか(贈与契約をする日付や贈与を実際に行う日付)

⑤ どうやって贈与を行うのか(具体的な贈与方法)

①と②については既に分かっていることですので問題ないと思います。

得に注意が必要なのは③です。

贈与する財産は曖昧な表記をしない方が良いです。

預貯金であれば確定した金額(200万円などの明確な金額)を、不動産等であれば特定した不動産(所在、地番、地積、種類)を記載した方が後でトラブルが発生しにくいです。

Ⅱ 贈与契約書の形式

贈与契約書に決まった形式はありません。

しかし、いくつか注意点があります。

まず、先ほどご説明した①〜⑤については必ず記載しましょう。

次に、署名と日付はWordなどのソフトを利用するのではなく、手書きで記入します。

Wordで署名と日付を記入すると贈与契約書が有効なものとならないという訳ではありませんが、直筆で書くことによって信憑性がでます。

その他の記載事項はWordなどを利用して記入して大丈夫です。

さらに、贈与契約書で利用する印鑑は認印ではなく実印を押した方が良いです。

こちらも必ずしも実印である必要はありませんが、信憑性を高めるために実印を利用するケースが多いです。

(贈与契約書のイメージ)

Ⅲ 注意点

生前贈与をする際、贈与契約書を作成する際にはいくつか注意点があります。

(1)財産を受け取る人が未成年の場合

未成年者は単独では法的な契約を締結ができません。

そのため、親権者の同意を得る必要があります。

財産を受け取る人が未成年の場合は、贈与契約書を作成する際に、未成年者の法定代理人(原則としては親権者)も契約書に署名捺印します。

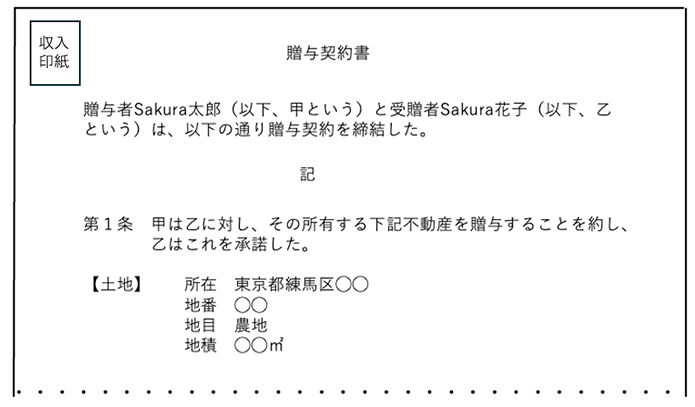

(2)不動産を贈与する場合

不動産を贈与する場合は、贈与契約書に収入印紙を貼る必要があります。

収入印紙を貼る場所に決まりはありませんが、贈与契約書の一番左上に貼ることが多いようです。

また、不動産を取得した人は、所有者が誰か明らかにするために名義変更をする必要がありますが、その際に登録免許税と不動産取得税を払う必要があります。

(不動産を贈与する場合の贈与契約書のイメージ)

(3)相続開始前3年以内に贈与した場合

相続開始前の3年以内に生前贈与した場合も注意が必要です。

なぜなら、この場合の生前贈与では相続税の課税対象となるからです。

具体例を挙げましょう。例えば、親から子供に105万円を生前贈与した場合、本来であれば非課税枠である110万円以下であるため贈与税はかかりません。

しかし、親がその贈与が行われた日から2年後に亡くなってしまった場合、105万円の贈与は相続税の課税対象となります。

このような決まりがあるため、生前贈与はなるべく早い時期から長期的に行なった方が良いでしょう。

Ⅳ 贈与契約書は公正証書にしておいた方がいい?

贈与契約書は必ずしも公正証書にする必要はありませんが、公正証書にしておくと確実です。

そもそも公正証書とはなんでしょうか。

公正証書は、役所で公証人と呼ばれる法律の専門家立ち会いのもとで作成する公文書です。

公文書とはその字の通り、「公(おおやけ)」の文書ですから、私文書と比べて贈与契約書の内容や立場を「強く(証明力を高く)」することができます。

特に重要な場面は、二でご説明した税務署の調査の場合です。

公正証書とすることによって、贈与契約書に書かれている内容が、相続税の対象とならない贈与であることを証明する手段としても利用することができます。

贈与契約書を公正証書にする場合は、公証役場に連絡し、必要書類を用意する必要があります。主な必要書類は次のとおりです。

| 必須 | 印鑑登録証明書(贈与者・受贈者) |

| 必要な場合 | 不動産登記簿謄本・評価証明書または名寄帳 |

| 必要な場合 | 車検証のコピー |

| 必要な場合 | ゴルフ会員権のコピー |

| 必要な場合 | 証券会社や支店名、残高がわかる書類 |

| 必要な場合 | 証券のコピー(国債等) |

| 必要な場合 | 会社の確定申告書類のコピー(自社の権利譲渡の場合) |

おわりに

今回のコラムでは、贈与契約書の作成ポイントとその注意点について解説してきました。

贈与契約書の形式は決まっているわけではありませんが、慎重に作成しないと予想外の落とし穴があります。

①財産をあげるのは誰か(贈与者の名前と住所)

②財産をもらうのは誰か(受贈者の名前と住所)

③何をあげるのか(譲り渡す財産の内容や金額、不動産の場合は住所など)

④いつあげるのか(贈与契約をする日付や贈与を実際に行う日付)

⑤どうやって贈与を行うのか(具体的な贈与方法)は必ず記載するようにしましょう。

不動産や株式を贈与する場合は、記載事項について特に気を付ける必要があります。

せっかく作成した贈与契約書に不備があって、後からトラブルに発展しては元も子もありません。

不安な場合は司法書士に相談してみてはいかがでしょうか。